来源:信托百佬汇

继6月集合信托市场回暖后,7月集合信托产品成立规模继续显著增长。

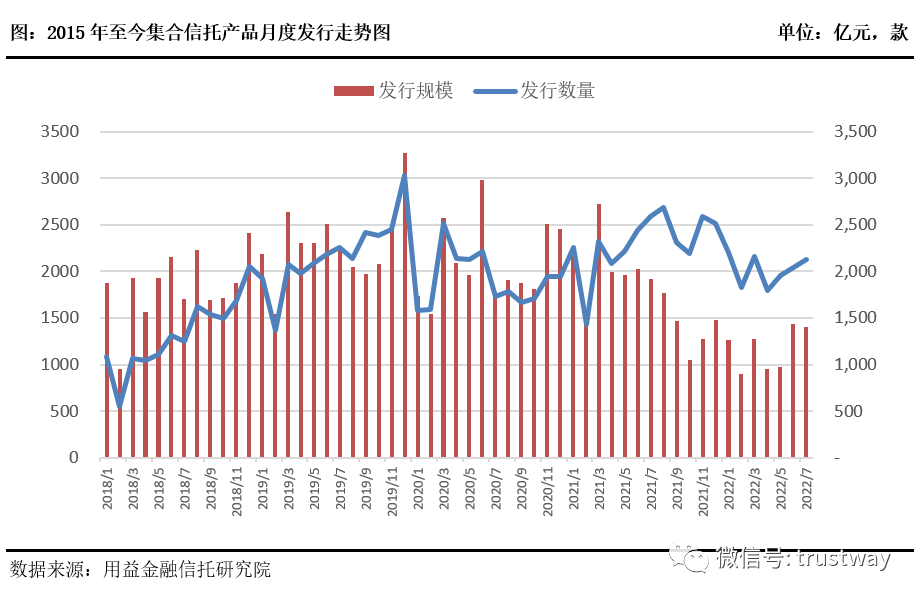

据公开资料不完全统计,截至2022年8月7日,7月共计发行集合信托产品2125款,环比增加79款,发行规模1399.46亿元,环比减少33.05亿元,降幅为2.31%。同时,成立规模1239.55亿元,与上月同时点相比增加143.69亿元,增幅为13.11%。

标品信托产品的成立走势良好,成立规模环比增加超过四成;与之相对应,非标信托业务的成立规模有较为明显的下滑。

另外,房地产类信托成立规模继续收缩。用益金融信托研究院研究员喻智分析,目前房地产风险仍在出清中,房地产信托仍是“违约大户”,信托公司对房地产信托业务普遍持谨慎态度。

集合信托成立规模继续增长

7月集合信托产品的发行规模略有下滑,而成立规模继续显著增长。

从发行市场来看,7月集合信托产品发行数量小幅增加,但发行规模小幅下滑。根据用益金融信托研究院分析报告,据公开资料不完全统计,截至2022年8月7日,7月共计发行集合信托产品2125款,环比增加79款,增幅为3.87%,发行规模1399.46亿元,环比减少33.05亿元,降幅为2.31%。

从成立情况来看,7月集合信托成立市场继续升温,成立数量略有下滑,成立规模明显增加。据公开资料不完全统计,截至2022年8月7日,7月共计成立集合信托产品2063款,环比减少114款,降幅为5.24%,成立规模1239.55亿元,与上月同时点相比增加143.69亿元,增幅为13.11%。

按信托功能来分,融资类产品规模占比继续小幅下滑。截至8月7日,7月融资类集合信托产品成立规模265.38亿元,环比增加4.72%;投资类产品成立规模951.86亿元,环比增加13.44%。从规模占比来看,7月融资类产品规模占比21.41%,环比减少1.72个百分点;投资类产品规模占比76.79%,环比增加0.22个百分点;事务管理类产品规模占比1.80%,环比增加1.49个百分点。

基础产业潜在风险值得被重视

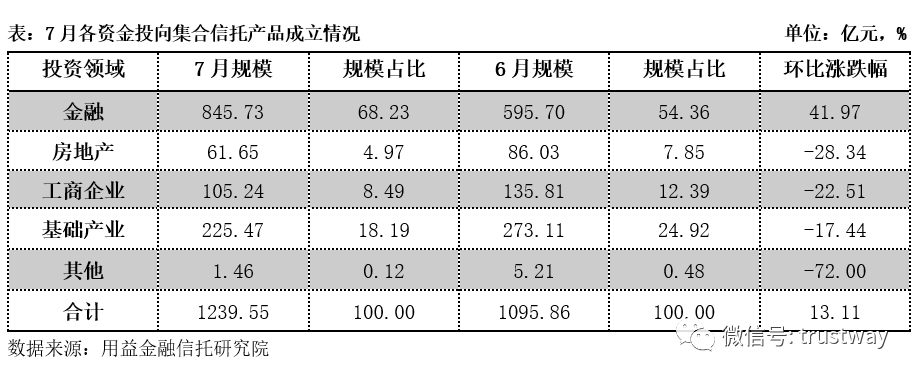

按资金投向分,7月仅投向金融领域的信托资金规模保持快速增长,其他各投向领域的信托产品成立规模有不同程度的下滑。

用益用益金融信托研究院分析报告显示,截至8月7日,投向金融领域的产品成立规模845.73亿元,环比增加41.97%,占比68.23%,环比增加13.87个百分点。

房地产类信托成立规模持续处于低位。截至8月7日,7月房地产类信托产品的成立规模为61.65亿元,环比减少28.34%,占比4.97%,环比减少2.88个百分点。此外,基础产业信托成立规模225.47亿元,环比减少17.44%,占比18.19%,环比减少6.73个百分点;工商企业类信托规模占比8.49%,环比减少3.90个百分点。

喻智分析,目前房地产风险仍在出清中,房地产信托让仍是“违约大户”,信托公司对房地产信托业务普遍持谨慎态度。下半年房地产信托的到期规模依旧很高,房地产信托存量项目违约的可能性依旧比较大,当前房地产信托业务的主要任务是化解存量风险项目。房地产市场需要长时间的调整,信托公司处置底层的风险项目同样需要时间。

基础产业类信托成立规模略有下滑,仍保持相对较高水平。在融资类信托压降和非标类信托业务萎缩的背景下,基础产业类信托业务是信托公司重点展业的方向之一。基础产业类信托项目风险相对可控,收益稳健,受到投资者的欢迎。

喻智提醒,基础产业的潜在风险值得被重视。信托公司开展基础产业类信托有明显的业务扎堆现象,当前国内经济下行压力较大,信托公司开展基础产业信托要更加关注业务风险。

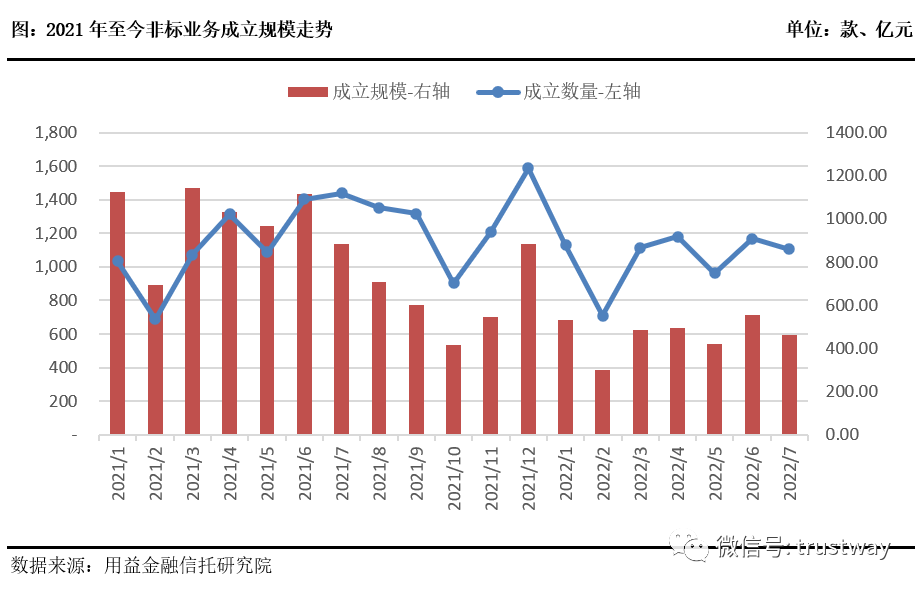

标品信托环比猛增超四成

继6月标品信托产品的成立规模大幅反弹回升后,标品信托产品成立规模继续大幅攀升。截至2022年8月7日,7月标品信托产品成立数量957款,环比减少5.15%,成立规模777.57亿元,环比增加43.71%。

标品信托业务是信托公司的重点转型方向,7月标品信托业务成立规模增长超过四成,是集合信托市场保持增长的主要支撑。

从产品类型来看,据公开资料不完全统计,截至8月7日,7月固收类产品成立规模587.38亿元,环比增加44.68%;权益类产品成立规模148.09亿元,环比增加24.98%;混合类产品成立规模41.98亿元,环比增加153.20%。标品信托中固收类产品占据绝对的优势,权益类产品次之,7月固收类及混合类产品增长更加显著,但整体走势来看,权益类信托产品的成立规模占比有明显的上行趋势。

喻智分析,从行业整体情况来看,标品信托业务处于高速增长期,部分信托公司在标品信托业务上已有一定的领先优势。但投研能力不足,人才储备较少,团队建设、系统建设缺失使得标品信托业务在较大程度上依赖于私募基金、证券公司等来拓展。目前标品信托业务尚未形成显著的盈利贡献,主动管理能力仍有待提高,信托公司需要更加引人注目的投资业绩和品牌效应来推动。

非标信托方面,7月非标信托产品成立数量及规模显著下滑。据公开资料不完全统计,7月非标信托类产品成立数量1106款,环比减少5.31%,成立规模461.97亿元,环比减少16.73%。

从收益率来看,7月非标信托产品的平均预期收益率继续下行。据公开资料不完全统计,7月非标信托产品的平均预期收益率为6.85%,环比减少0.02个百分点;产品的平均期限1.83年,环比减少0.14年。

从各投资领域产品收益来看,截至2022年8月7日,7月金融类信托产品的平均预期收益率为6.59%,环比增加0.30个百分点;房地产类信托产品的平均预期收益率为7.75%,环比增加0.31个百分点;工商企业类信托产品的平均预期收益率为6.56%,环比减少0.37个百分点;基础产业类信托产品的平均预期收益率为6.83%,环比减少0.03个百分点。

喻智分析,从宏观角度来看,集合信托市场中非标信托产品的收益下滑的空间有限,平均预期收益率预期将逐渐回归平稳。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

新浪网